Chào các bạn, hôm nay mình sẽ viết bài chia sẻ về cách kiếm tiền trên các nền tảng defi. Đây là một phương án tạo thu nhập và là một kênh đầu tư cần cân nhắc.

Mục lục

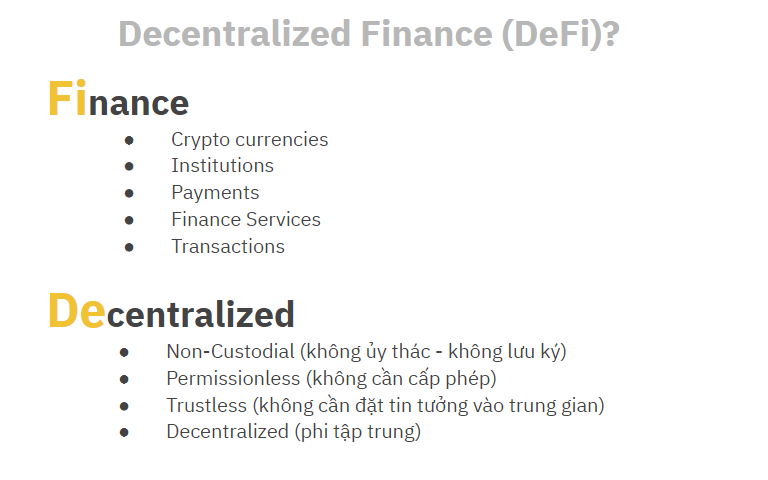

Defi là gì?

Tài chính phi tập trung (thường được gọi là DeFi) là một hình thức tài chính dựa trên blockchain, không phụ thuộc vào các bên trung gian tài chính trung ương như người môi giới, sàn giao dịch hoặc ngân hàng để cung cấp các công cụ tài chính truyền thống, mà thay vào đó sử dụng các hợp đồng thông minh trên blockchain, loại phổ biến nhất là Ethereum.Nền tảng DeFi cho phép mọi người cho vay hoặc đi vay từ những người khác, đầu cơ dựa theo sự biến động giá trên một loạt các tài sản sử dụng phái sinh, thương mại tiền mã hóa, bảo đảm chống lại rủi ro, và kiếm được lãi trong những tài khoản giống như sổ tiết kiệm. DeFi sử dụng kiến trúc phân lớp và các blocks xây dựng có khả năng kết hợp cao. Một số ứng dụng DeFi đưa ra lãi suất cao nhưng có rủi ro cao. Đến tháng 10 năm 2020, hơn 11 tỷ đô la (giá trị quy đổi từ tiền điện tử) đã được gửi vào các giao thức tài chính phi tập trung khác nhau, thể hiện mức tăng trưởng hơn mười lần trong suốt năm 2020. Tính đến tháng 1 năm 2021, khoảng 20,5 tỷ đô la đã được đầu tư vào DeFi. Theo wiki

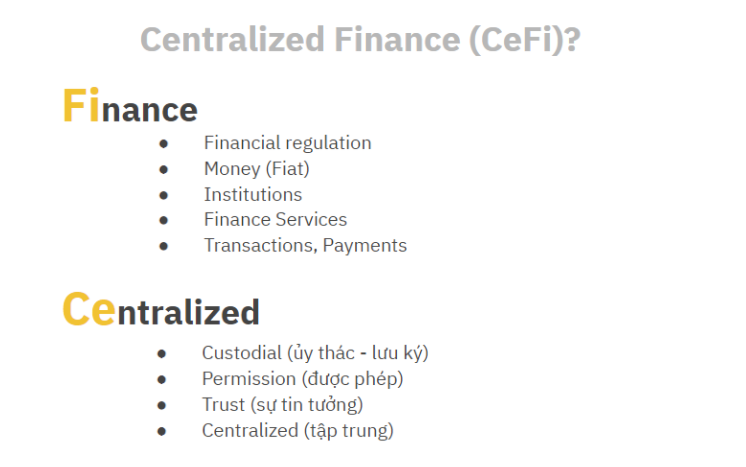

CeFi là gì?

CeFi (Centralized Finance) là tài chính tập trung, trong đó các thành phần như tổ chức, thị trường giao dịch hay các công cụ đều được quản lý tập trung. Trái với DeFi, CeFi luôn đi kèm với cụm từ “custodial” hay uỷ thác, tức là các tài sản, sản phẩm, dịch vụ trong tài chính sẽ được uỷ thác cho tổ chức nào đó. Trong kinh tế truyền thống thì các ngân hàng và các tổ chức tín dụng là ví dụ điển hình cho hình thức này.

Các thành phần của DeFi

Multi-chain, với rất nhiều dự án tạo ra cho mình một phiên bản khác ở những chain khác, ví dụ như Aave ở Polygon, Sushi ở Fantom, Polygon. Yearn vẫn là một thế lực trong DeFi khi Andre bắt đầu chuẩn bị một dự án liên quan đến Stablecoin của chính mình, được backed bởi KP3R IDO (Initial DEX Offering) – gọi vốn phi tập trung đang dần lụi tàn, chứng tỏ ở việc ROI không còn quá cao, nếu không muốn nói là có nguy cơ bị lỗ dù mua ở giá Private hoặc Seed Sale.

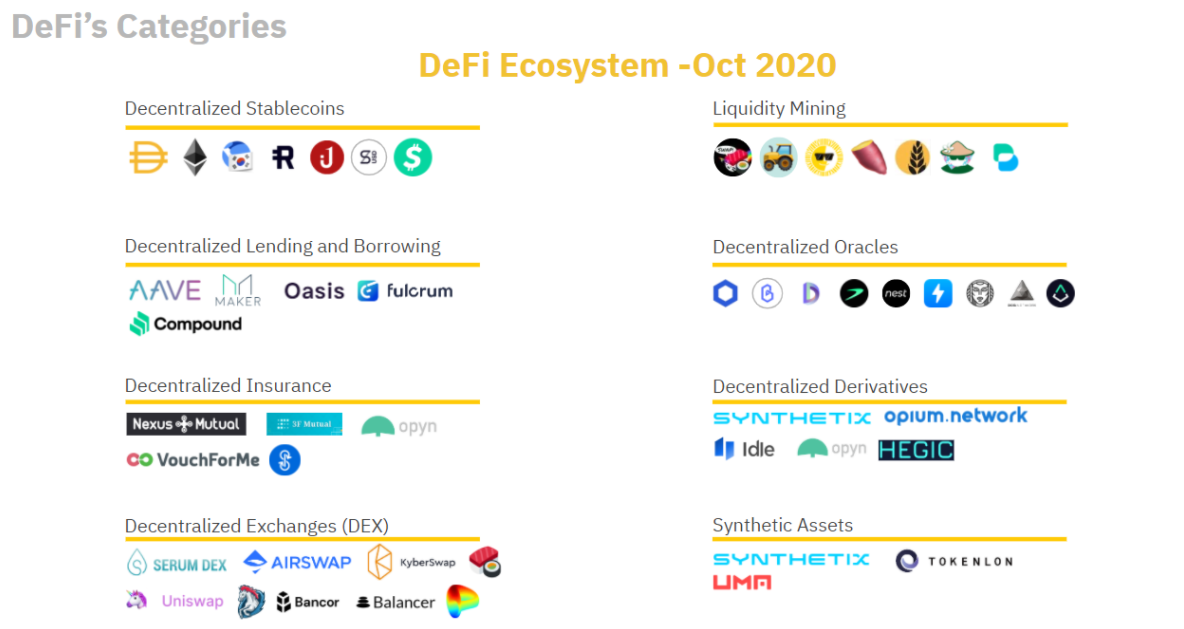

Decentralized Stablecoins

Stablecoin là loại cryptocurrency được thiết kế với mục đích giảm thiểu tối đa sự ảnh hưởng của sự biến động giá (volatility) bằng cách cố định vào một tài sản ổn định hơn như tiền thật (fiat money), hàng hoá (vàng, bạc…) hoặc có thể là một đồng tiền điện tử khác.

Stablecoin tận dụng lợi thế của blockchain và chuyển giao giá trị ngang hàng trong khi người sử dụng không phải chịu sự biến động cao như từ các cryptocurrency khác. Như vậy, các stablecoin sẽ được phát hành theo hình thức phi tập trung.

Quan điểm mình sẽ chia Stablecoin thành 2 thế hệ:

- Stablecoin 1.0 là các đồng tiền ổn định được phát hành dựa trên tài sản thế chấp là các commodity tập trung như đô la USD, vàng (USDT, USDC, TUSD,..).

- Stablecoin 2.0 (Decentralized Stablecoins) được phát hành dựa vào sự thế chấp của các loại crypto (DeFi) khác. Hiểu đơn giản ace có thể thế chấp 1 lượng crypto của mình để phát hành ra stablecoin (có số lượng nhỏ hơn).

Trong các dự án Stablecoin 2.0 đó, họ thường có 1 token quản trị, gọi là Governance token. Đây chính là token mà ace có thể đầu tư.

Một số dự án mà ace nên biết: MakerDAO (MKR), Terra (LUNA), Just (JST), Reserve (RSR), Kava (KAVA), Venus (XVS).

Decentralized Lending and Borrowing

Đây là nền tảng vay & cho vay phi tập trung, hai chủ thể chính trong Lending & Borrowing là:

- Lenders (depositors): Sử dụng các tài sản hoặc tiền để cho các Borrower vay với tỉ lệ lãi suất nhất định. Sau 1 khoảng thời gian, họ sẽ nhận lại được vốn gốc và lãi suất như thoả thuận ban đầu.

- Borrowers (loan takers): Vay tiền hoặc tài sản từ các Lender và sẵn sàng trả lãi cho số tiền đó.

Một số dự án đáng chú ý trong phân khúc này: AAVE, MakerDAO, Osis, BZRX, Fulcrum, Compound, Dharma.

Decentralized Insurance

Decentralized Insurance là hình thức bảo hiểm phi tập trung cho những người dùng trong các ứng dụng DeFi.

Nếu như trong bảo hiểm truyền thống, chúng ta luôn có 2 bên:

- Bên thứ nhất là những người đi mua bảo hiểm, những chủ thể như mình và ace.

- Bên thứ 2 là những đại lý, những người bán bảo hiểm, những người phân tích rủi ro cũng như sẽ bồi thường cho chúng ta khi rủi ro xảy ra.

Trong DeFi, chúng ta muốn một sự phân quyền, phi tập trung, vì vậy bảo hiểm trong DeFi sẽ có 3 bên:

- Người mua bảo hiểm: Là những người muốn bảo vệ bản thân khỏi những rủi ro khi tham gia vào không gian mã hóa, hay các sản phẩm liên quan tới DeFi. Họ sẽ mua bảo hiểm liên quan và khi có sự cố xảy ra thì họ sẽ được bồi thường theo hợp đồng trong Smart Contract.

- Người đánh giá rủi ro: Là những người tin tưởng hệ thống này, họ sẽ bỏ tiền ra bảo hiểm cho những người khác. Khi người mua bỏ tiền ra mua bảo hiểm thì số tiền này sẽ được chia cho những người đánh giá rủi ro này.

- Người đánh giá yêu cầu bồi thường: Những người sẽ đánh giá yêu cầu bồi thường của ace có được chấp nhận hay không.

3 bên này sẽ phối hợp với nhau và cùng phân chia rủi ro trong toàn bộ hệ thống bảo hiểm phi tập trung.

Các dự án nổi bật trong mảng Decentralized Insurance: Hakka Finance (3F Mutual), Yearn Insurance, Nexus Mutual, Opin.

Decentralized Exchanges (DEX)

DEX (Decentralized Exchange) là các sàn giao dịch tiền điện tử được xây dựng và hoạt động một cách phi tập trung trên nền tảng Blockchain. DEX cho phép việc giao dịch mua bán được diễn ra ngang hàng ngay trên mạng lưới Blockchain mà không cần thông qua bất kỳ tổ chức trung gian nào.

Chúng cũng được phân hóa làm nhiều loại khác nhau.

Các dự án nổi bật trong mảng Decentralized Exchange: Sushiswap (SUSHI), Uniswap (UNI), 1Inch, Balancer (BAL), Curve (CRV).

Liquidity Mining

Liquidity Mining là hình thức cho phép người dùng kiếm lợi nhuận bằng cách cung cấp thanh khoản đồng coin mà họ có cho sàn giao dịch. Đổi lại người tham gia sẽ nhận được phần thưởng (thường) là các đồng governance token.

Hình thức này rất phổ biến từ tháng 07/2020 và thường đi kèm với từ khóa Yield Farming. Giải thích một cách ngắn gọn thì Yield Farming là thuật ngữ chỉ việc người dùng cố gắng tạo ra nhiều lợi nhuận nhất có thể từ tài sản crypto của họ, thông qua việc cung cấp thanh khoản cho các giao thức DeFi.

Đến với 2021, Yield Farming đã không giữ được sức hút như ngày xưa, nhưng vẫn là hình thức chính để bootstrap liquidity. Nên ở mục này, mình sẽ không đưa ra những dự án nào nổi bật, vì hiện tại, đây là đơn thuần là công cụ, không phải điểm độc đáo.

Decentralized Oracles

Oracle là một hệ thống cung cấp dữ liệu theo thời gian thực cho các blockchain và smart contract. Nhờ Oracle, blockchain và smart contract (on-chain) có thể tương tác với dữ liệu bên ngoài (off-chain).

Nói cách khác thì Oracle hoạt động như một nguồn dữ liệu được gửi đến các hợp đồng thông minh (smart contract). Qua đó, chúng được phép truy cập vào dữ liệu thực tế nằm ngoài hệ sinh thái Blockchain. Thông thường là thông tin giá tài sản tại một thời điểm thực tế.

Các dự án về mảng Oracle ace nên biết: Chainlink (LINK), Band Protocol (BAND), DIA, Tellor (TRB).

Decentralized Derivatives

Nếu trong tài chính truyền thống, Derivative (hay phái sinh) là hợp đồng giao dịch tài chính giữa hai hoặc nhiều bên, dựa trên giá trị tương lai của một tài sản cơ sở nào đó. Tức là người ta sẽ giao dịch dựa trên giá trị của một thực thể khác chứ không cần trực tiếp sở hữu nó. Lợi nhuận được tạo ra dựa vào chênh lệch và biến động giá của tài sản cơ sở đó.

Trong DeFi, Decentralized Derivatives là hình thức giao dịch phái sinh phi tập trung dựa trên giá trị của các đồng Crypto. Hiểu một cách đơn giản là ace sẽ giao dịch với nhau dựa trên giá của các đồng Crypto, chứ không phải trực tiếp sở hữu và mua bán các đồng Crypto ấy.

Như vậy, sự khác biệt giữa giao dịch phái sinh truyền thống và phi tập trung là tài sản cơ sở:

- Phái sinh truyền thống (Traditional Derivatives): Tài sản cơ sở là trái phiếu, cổ phiếu hay lãi suất.

- Phái sinh phi tập trung (Decentralized Derivatives): Tài sản cơ sở là các đồng tiền điện tử.

Các sản phẩm phái sinh phi tập trung: dYdX, Perpertual Protocol.

Synthetic Assets

Synthetic Asset(Tài sản tổng hợp) là một loại hình phái sinh mới, cụ để, đó là các token đại diện kỹ thuật số của các phái sinh. Trong đó các công cụ phái sinh là các hợp đồng tài chính cung cấp khả năng tiếp xúc tùy chỉnh đối với tài sản cơ bản hoặc vị thế tài chính, synthetic asset là đại diện được token hoá của các vị trí đó.

Các tài sản tổng hợp: Synthetix, Mirror Protocol.

DeFi coin là gì? Tiêu chí chọn DeFi coin tiềm năng

DeFi coin là đồng coin/token của các dự án DeFi. Một số tiêu chí để lựa chọn được đồng coin DeFi tiềm năng như:

- Blockchain phải là phiên bản mới, có khả năng mở rộng và lưu trữ tốt cùng khả năng bảo mật cao.

- Được rót vốn bởi các quỹ hay nhà đầu tư uy tín.

- Đội ngũ phát triển dự án có kinh nghiệm trong thị trường crypto & quan trọng là phải hiểu cách thị trường vận hành. DeFi hiện tại đang phát triển khá tương đồng thị trường tài chính truyền thống (Trafi). Vì vậy nếu 1 đội ngũ hiểu “money game” ở thị trường Trafi sẽ là 1 lợi thế không nhỏ.

- Dự án định vị đúng trend hiện tại. Hoặc nếu dự án không phát triển theo trend, thì phải phát triển và xây dựng trong phân khúc thiết yếu.

- Có các sản phẩm, ứng dụng có thể đáp ứng được nhu cầu của người dùng, mang lại trải nghiệm người dùng tốt.

Hệ sinh thái DeFi trên mỗi blockchain platform

Như đã đề cập ở trên, DeFi không còn có thể tóm gọn lại bằng vài dự án được, mà đã phân hóa cụ thể ở từng blockchain, tạo nên những hệ sinh thái khác nhau.

Các hệ sinh thái nổi bật trong năm 2021 có thể kể đến như Solana, BSC, Near,…

Như vậy qua bài viết trên ace đã hiểu hơn về defi và các kiến thức liên quan, hi vọng ace sẽ có những luận điểm vứng chắc cho bản thân để có thể kiếm tiền.

Đầu Tư Coin Kiếm tiền Online, Hướng dẫn tham gia thị trường tiền điện tử cho người mới

Đầu Tư Coin Kiếm tiền Online, Hướng dẫn tham gia thị trường tiền điện tử cho người mới